Благодаря комплексу услуг, предоставляемых нашей компанией, Вы будете на высоте!

Новости компании → Что выбрать в 2023 году: ООО или ИП

17 мая 2023

Если вы решили открыть свой бизнес, то знаете, что можете зарегистрироваться в качестве ИП или открыть ООО как учредитель. У каждого варианта – свои достоинства и недостатки. Разберем особенности каждой формы бизнеса и поможем определиться с выбором.

1. Разница между ООО и ИП, что выгоднее

Однозначного ответа, что выгоднее зарегистрировать – ИП или ООО, нет. Все зависит от:

-

вида деятельности;

-

предполагаемого дохода;

-

необходимости в быстром выводе выручки (например, ИП может сделать это проще и быстрее);

-

количестве собственников бизнеса и т.д.

Преимущества и минусы каждой из форм собственности мы привели в конце статьи в виде таблиц.

Но для начала стоит все же разобраться в особенностях регистрации ООО и ИП и доступных налоговых режимах.

2. Как зарегистрировать ООО

Порядок учреждения ООО прописан в статье 11 закона от 08.02.1998 № 14-ФЗ. Минимальный размер уставного капитала – 10 тысяч рублей.

ООО вправе действовать на основе типового устава (приказ Минэкономразвития от 01.08.2018 № 411).

Правила госрегистрации установлены законом от 08.08.2001 № 129-ФЗ.

Как выбрать адрес

Адресом регистрации юрлица считается тот адрес, по которому находится его руководитель (п. 2 ст. 54 ГК). Адрес указывается в ЕГРЮЛ – едином государственном реестре юридических лиц.

При этом госрегистрация юрлица, местом нахождения которого будет место жительства учредителя, не запрещена (письмо Минфина от 29.05.2019 № 03-12-13/38956).

Главное, чтобы налоговики могли реально связаться с учредителем по этому адресу.

Какие нужны документы

Понадобится подать заявление по форме Р11001 (приказ ФНС от 31.08.2020 № ЕД-7-14/617@).

Чтобы не заверять подпись у нотариуса, лучше подать документ налоговикам лично. При этом достаточно показать паспорт. Если же подавать документ электронно, например, через сайт ФНС, то, понадобится УКЭП – усиленная электронная подпись.

Ее можно получить в аккредитованном Удостоверяющем центре.

Кроме того, налоговики затребуют решение о создании ООО. Здесь достаточно решения единственного учредителя.

Еще нужен учредительный документ юрлица. Это устав ООО. Он не понадобится, если общество будет действовать на основании типового устава, тогда необходимо только указать номер типового устава, который был выбран.

Необходимо заплатить госпошлину в размере 4 тыс. руб. Этого не нужно делать, если документы на регистрацию будут переданы налоговикам в электронной форме.

О факте создания общества налоговая сама уведомит Социальный фонд и статистику.

Изменений по упрощенке в 2023 году едва ли не больше, чем во всех остальных режимах разом. А главбух, которые все эти изменения умеет применять - на вес золота.

Станьте таким главбухом! «Клерк» запускает новый поток курса профессиональной передподготовки уже в этом марте.

Собрали для этого лучших преподавателей страны, дадим полезные материалы по итогам курса и пришлем официальный диплом.

Какие документы выдают после регистрации

Момент госрегистрации юрлица – это внесение записи в ЕГРЮЛ. На регистрацию налоговикам дают 3 рабочих дня с момента, как они получат документы.

Обществу выдадут:

-

лист записи ЕГРЮЛ (приказ ФНС от 06.11.2020 № ЕД-7-14/794@);

-

один экземпляр устава с отметкой налоговиков (если не был выбран типовой устав – он обществу не передается);

-

свидетельство о постановке на учет российской организации в налоговом органе по месту ее нахождения. Здесь укажут ИНН и КПП.

Документы могут вручить лично, или передать электронно.

В последнем случае они будут заверены УКЭП ФНС.

Какие налоги платит ООО

Для ООО доступны несколько налоговых режимов:

-

общая система налогообложения (ОСНО, ОСН);

-

Упрощенная система налогообложения – УСН;

-

АУСН (автоматизированная УСН);

-

ЕСХН (единый сельхозналог).

3. ОСНО

На этой системе придется платить такие налоги:

-

налог на прибыль организаций. Ставка 20%, платить надо с разницы между доходом и расходом, суммы без НДС. Перечень расходов почти не ограничен, но каждый надо документально подтвердить и обосновать;

-

НДС – тут ставки могут быть разными, основная – 20%, но есть еще льготная 10% (для нее надо смотреть постановление Правительства от 31.12.2004 № 908 «Об утверждении перечней кодов видов продовольственных товаров и товаров для детей, облагаемых налогом на добавленную стоимость по налоговой ставке 10 процентов»). В некоторых случаях может быть и нулевая ставка;

-

налог на имущество организаций (ставка устанавливается местным законодательством).

-

страховые взносы в СФР за сотрудников (и конечно, НДФЛ);

-

иные федеральные, региональные и местные налоги (в случае наличия объекта налогообложения налог на добычу полезных ископаемых, акцизы, земельный налог, и пр).

4. УСН

При применении УСН не нужно платить налог на прибыль и НДС. Налог на имущество придется платить только по кадастровым объектам.

При УСН платят единый налог. При этом будет выбор из двух налоговых баз: «доходы» и «доходы минус расходы» (ст. 346.20 НК).

В первом случае налоговая ставка – 6%. Во втором – 15%. Но есть и льготные ставки – они зависят от региона, вида деятельности.

Чтобы узнать сколько придется платить в вашем регионе – нужно смотреть местное законодательство. Можно его найти на странице УСН на сайте ФНС. Только не забудьте изменить регион на свой.

Перечень расходов при УСН ограничен. К примеру, не получится учесть в целях уменьшения налоговой базы представительские расходы или затраты на спецоценку.

Доходы и расходы считаются кассовым методом, это значит, что если вам клиент перечислил деньги – они сразу становятся доходом, даже если вы еще не отгрузили товары или не оказали услуги.

Если по итогам года образуется убыток, то на УСН «доходы минус расходы» придется заплатить минимальный налог: 1% от суммы доходов за год (п. 6 ст. 346.18 НК). Если сумма единого налога будет меньше минимального, также придется заплатить минимальный.

Для того, чтобы применять УСН, нужно соблюдать определенные условия.

Перечень причин, когда вы слетите с УСН:

| Причина | Пояснения |

| Превышение лимита по доходам | Доходы не должны превышать в 2023 году 251,4 млн рублей (если доходы превысили 188,55 млн рублей, применяется повышенная ставка 8% или 28% в зависимости от объекта налогообложения) |

| Превышение лимита по ОС | Остаточная стоимость основных средств не должна превышать 150 млн. рублей |

| Превышение лимита по численности сотрудников | Средняя численность работников в любом из отчетных периодов не должна превышать лимит в 130 (если работников меньше 130, но больше ста, также придется платить повышенные ставки налога) |

5. АУСН

Пока система доступна пока только в Москве и области, Калужской области и Татарстане (закон от 25.02.2022 № 17-ФЗ).

В компании должно быть не более 5 работников. Размер дохода – не более 60 млн руб. Основные средства – не более 150 млн рублей.

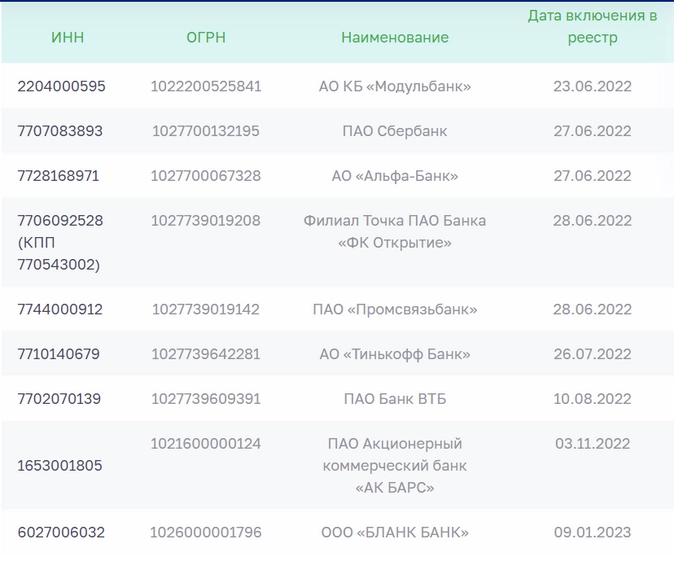

Счет должен быть открыт в банке из перечня ФНС.

При этом налог удерживает и перечисляет в бюджет сам банк. Учет доходов и расходов ведется в личном кабинете налогоплательщика.

Сочетать АУСН с другими налоговыми режимами нельзя. Есть ограничения по операциям и видам деятельности.

Не могут, например, применять АУСН микрофинансовые организации, ломбарды или нотариусы, ИП и организации, которые работают по посредническим договорам и др.

При АУСН не нужно платить НДФЛ и взносы по сотрудникам, фиксированные взносы ИП, но нужно платить 2040 руб. в год взносов на травматизм.

Ставки при режиме «доходы» – 8%. При режиме «доходы минус расходы» – 20%.

Минимальный налог – в размере 3% от доходов.

6. ЕСХН

Не надо платить налог на прибыль и налог на имущество, которое используется в сельхоздеятельности.

Налог рассчитывают с разницы между доходами и расходами. Ставка – 6%. Перечень расходов ограничен (п. 2 ст. 346.5 НК).

Доходы и расходы нужно считать кассовым методом.

Чтобы применять ЕСХН, доля дохода от продажи сельхозпродукции собственного производства должна быть не менее 70% от общего дохода (подп. 1 п. 5 ст. 346.2 НК).

Чтобы получить освобождение от НДС, нужно соблюдать особые правила. Доход не должен превысить 60 млн руб. (п.1 ст. 145 НК).

7. Ответственность в ООO

Учредитель ООО не отвечает по его обязательствам (п. 2 ст. 56 ГК). Однако учредителя могут привлечь к субсидиарной ответственности по долгам общества.

Если ООО исключили из ЕГРЮЛ, а владельцы общества действовали недобросовестно, то кредиторы вправе потребовать от владельцев погасить долги общества (п. 3.1 ст. 3 закона № 14-ФЗ, постановление КС от 21.05.2021 № 20-П).

Если общество обанкротилось, и виноваты его участники, то долги общества могут возложить на учредителей (п. 3 ст. 3 закона № 14-ФЗ). Причем свою невиновность придется доказывать учредителям (Обзор судебной практики ВС № 2 (2016), утв. Президиумом ВС 06.07.2016).

8. Регистрация ИП

Как выбрать адрес

ИП регистрируется строго по месту жительства, то есть по адресу квартиры или жилого дома, где он зарегистрирован. Поэтому, например, зарегистрироваться по адресу офиса нельзя.

Какие нужны документы

Весь перечень документов, которые нужны, чтобы получить регистрацию как ИП, приведен в ст. 22.1 закона № 129-ФЗ. Их надо предоставить в налоговую инспекцию.

-

Потребуется заявление о регистрации. Форму заявления № Р21001 можно найти в приказе ФНС от 31.08.2020 № ЕД-7-14/617@.

-

Нужна копия паспорта.

-

Также нужен документ об уплате госпошлины. Она равна 800 рублей (подп. 6 п. 1 ст. 333.33 НК).

В отдельных случаях могут запросить копию свидетельства о рождении или копию документа, подтверждающего место жительства.

Справка об отсутствии судимости понадобится тогда, когда будущий ИП собирается работать в сферах:

-

связанных с несовершеннолетними – например, образование, спорт, отдых;

-

перевозки пассажиров и багажа.

Электронный вариант регистрации ИП

Зарегистрироваться в качестве ИП можно через сервис «Государственная онлайн-регистрация бизнеса». Для регистрации достаточно направить заявление и скан паспорта. Платить госпошлину не нужно.

Можно использовать мобильное приложение «Личный кабинет ИП». Оно также позволяет зарегистрировать ИП.

Установите приложение на мобильный телефон и перейдите по кнопке «Зарегистрировать ИП». Но для завершения регистрации и получения доступа к личному кабинету надо будет прийти в инспекцию.

Приложение само известит о сроках посещения инспекции. Возьмите с собой паспорт. Вам выдадут расписку в получении документов и регистрационную карту с логином и паролем доступа к личному кабинету ИП. Здесь же в инспекции можете оформить УКЭП.

Регистрация ИП должна быть завершена в течение часа после выдачи расписки (письмо ФНС от 11.12.2020 № КВ-4-14/20481@).

Что получит ИП после регистрации

Физлицо получит Лист записи ЕГРИП по форме Р60009 (приказ ФНС от 06.11.2020 № ЕД-7-14/794@). Там будут указаны ФИО предпринимателя, дата выдачи, наименование налоговой инспекции, которая выдала лист, дата записи в ЕГРИП, номер ОГРНИП.

Для ИП доступны общая система налогообложения, АУСН, НПД, УСН, ЕСХН и ПСН. По УСН, АУСН и ЕСХН условия для ИП схожи с теми, что есть для организаций.

ОСНО у ИП отличается от общей системы для организаций, НПД и ПСН (патентная система налогообложения) организациям недоступны, о них расскажем ниже.

ОСНО у ИП

Для ИП общая система означает, что предприниматель будет платить НДФЛ.

Также ежеквартально надо платить НДС и сдавать декларации по этим двум налогам.

При этом ИП вправе использовать вычеты входного НДС, также, как и организации. Это значит, что если ИП покупает товары с НДС и с НДС их продает, то он заплатит разницу между «исходящим» и «входящим» налогом.

Налоговую базу по НДФЛ ИП вправе уменьшить на профессиональные вычеты, но не более суммы доходов от предпринимательской деятельности (подп. 1 п. 1 ст. 227, ст. 221 НК).

Если доходы, которые можно уменьшить на налоговые вычеты, будут меньше, чем общая сумма вычетов, налоговая база признается равной нулю.

ИП-резидент РФ с суммы доходов до 5 млн руб. включительно НДФЛ рассчитывает по ставке 13%. Когда доходы превысят этот порог, с суммы превышение НДФЛ надо рассчитывать по повышенной ставке 15% (п. 1 ст. 224 НК). ИП-нерезидент РФ платит НДФЛ по ставке 30% (п. 3 ст. 224 НК).

ПСН

Уплата налога – это фактически покупка патента на определенный вид деятельности (п. 2 ст. 346.43 НК). Налоговую декларацию подавать не нужно.

Не надо платить НДФЛ, НДС и налог на имущество, если только оно не облагается по кадастровой стоимости. Страховые взносы платить придется (подп. 2 п. 1 ст. 419, п. 1 ст. 432 НК).

Средняя численность работников не должна превышать 15 человек (п. 5 ст. 346.43 НК).

Налог надо платить с вмененного дохода по ставке 6%.В некоторых случаях ставка может быть ниже – зависит от местного законодательства.

Срок действия патента – от одного до двенадцати месяцев (п. 2 ст. 346.51 НК).

Если доходы от деятельности на патенте превысят с начала года 60 000 000 рублей, от ПСН придется отказаться (подп. 1 п. 6 ст. 346.45 НК).

Сумма налога зависит не от реального дохода, а от вмененного. Его величину будут определять региональные власти по своему усмотрению, посчитать стоимость патента можно с помощью онлайн-калькулятора ФНС.

НПД

НПД – налог на профессиональный доход или самозанятость. Самый просто налоговый режим, который могут применять и обычные физлица и ИП.

Он подойдет микробизнесу, со скромными оборотами, тем, кто работает сам на себя, без сотрудников.

Ограничения НПД

У вас не должно быть работников, вы не можете заниматься перепродажей товаров или работать по агентским договорам. При этом можно продавать товары собственного производства, например, мебель, сделанную своими руками.

Есть еще ряд видов деятельности, которые не попадают под НПД. Почитать подробнее можно в законе № 422-ФЗ, ст. 4 и 6.

Максимальная сумма дохода самозанятого – 2,4 млн руб. в год.

Как перейти на НПД

Если вы регистрируете ИП «с нуля» – вы можете после регистрации стать плательщиком НПД через мобильное приложение «Мой налог»/ веб-кабинет «Мой налог» либо через любой банк, участвующий в эксперименте.

Если вы уже являетесь ИП и применяете УСН, ЕСХН, то в течение месяца после постановки на учет в качестве самозанятого вы обязаны отправить в ФНС уведомление о прекращении УСН или ЕСХН.

Если вы – ИП на патенте, то придется дождаться окончания действия патента или уведомить ФНС о том что прекращаете деятельность, по которой получен патент.

Не забудьте сдать декларацию и заплатить страховые взносы за период до перехода на НПД.

ИП, как гражданин, отвечает по долгам бизнеса всем своим имуществом (ст. 24 ГК). Кроме личного имущества, на которое взыскание не накладывается. Например, это единственное жилье должника, земельный участок под ним, и предметы домашнего обихода (ст. 446 ГПК).

Имущество гражданина как физлица и ИП не разграничено (п. 55 постановления Пленума ВС от 17.11.2015 № 50). Даже если прекратить статус ИП, по долгам бизнеса гражданину придется ответить (письмо Минфина от 14.12.2016 № 03-04-05/74868).

При этом задолженность по уплате налогов и пени может быть признана общим долгом супругов (определение ВС от 25.09.2020 № 302-ЭС20-12854).

Кроме того, долги по налогам с бывшего предпринимателя вправе взыскать без суда – с помощью приставов. Порядок принудительного взыскания долга зависит от того, когда инспекторы приняли решение о взыскании. Когда гражданин еще был ИП, или когда уже перестал.

Исполнительное производство, которое возбудили в отношении ИП, нельзя закрывать после отказа от этого статуса (постановление КС от 23.06. 2022 № 26-П).

Чтобы вам было проще определиться, все преимущества и недостатки каждой формы бизнеса мы собрали в таблицы.

Таблица 1. Преимущества и недостатки ИП

| Преимущества | Недостатки |

| Простая регистрация | Фиксированные страховые взносы, не зависят от наличия/отсутствия дохода |

| Отсутствие уставного капитала | Полная финансовая ответственность |

| Можно обойтись без бухгалтера, нет бухучета (если есть сотрудники, скорее всего бухгалтер вам понадобится) | Запрещено заниматься некоторыми видами деятельности |

| Возможность работать на патенте или быть самозанятым | В ИП не станут вкладываться инвесторы, они предпочитают ООО с возможностью вхождения в бизнес (получения доли) |

| Проще вывести средства из бизнеса | Невозможно продать бизнес в целом (можно продавать только оборудование, недвижимость и т.д.) |

| Проще прекратить деятельность | Отдельные ограничения для спецрежимов для ИП (НПД, патент) |

Таблица 2. Преимущества и недостатки ООО

| Преимущества | Недостатки |

| Участники отвечают по обязательствам только в рамках своих долей в уставном капитале | Обязательный бухучет, бухгалтерская отчетность |

| Нетрудно продать бизнес комплексно | Сложнее вывести средства из оборота |

| Проще привлечь инвесторов, получить грант, субсидию и даже кредит | Нельзя использовать патентную систему |

| Нет ограничений по видам деятельности (но нужно учитывать режим налогообложения) | Сложнее зарегистрироваться и ликвидироваться |

Ориентируйтесь на ваши цели и задачи бизнеса. Например, если хотите раскрутить бизнес и продать его, то нужно выбирать ООО. Если собираетесь вести бизнес с партнерами – ваш вариант тоже ООО.

Хотите всем управлять самостоятельно, не собираетесь брать сотрудников – регистрируйте ИП.

Для старта бизнеса, когда нужно проверить гипотезу – зайдет / не зайдет тоже проще использовать ИП. Тем более, что с предпринимателями охотно работают даже маркетплейсы, а малый бизнес еще и активно поддерживает государство.

Источник Клерк